O que está em jogo é se a economia dos Estados Unidos e a economia dos países da Europa Ocidental vão terminar como as da Grécia, da Letônia e da Argentina – ou mesmo como a Roma Imperial. Os neoliberais aplaudem o capitalismo financeiro vitorioso de hoje como o “fim da história.” Tal desfecho já ocorreu antes, no final da Antiguidade Clássica. Ele é lembrado como a Idade das Trevas. O progresso foi interrompido à medida que os credores e os latifundiários dominavam o resto da sociedade. O comércio sobreviveu somente entre aqueles que estavam no topo da pirâmide econômica. O sonho atual do “Fim da História” ameaça ocorrer de maneira análoga. Trata-se do poder relativo do grupo do um por cento mais rico.

Trecho do artigo “The Lehman 10th Anniversary Spin as a Teachable Moment” publicado em 18 de setembro pelo professor de economia da Universidade de Missouri, Michael Hudson

O percentual de famílias que relataram ter dívidas entre cheque pré-datado, cartão de crédito, cheque especial, carnê de loja, empréstimo pessoal, prestação de carro e seguro alcançou 60,7% em agosto de 2018, o que representa uma alta em relação ao patamar observado em julho de 2018 – a segunda alta mensal consecutiva. Entretanto, houve redução em relação a agosto de 2017, quando o indicador alcançou 61,2% do total de famílias.

Trecho retirado da Pesquisa de Endividamento e Inadimplência do Consumidor de agosto de 2018, publicado pela CNC, a Confederação Nacional do Comércio de Bens, Serviços e Turismo

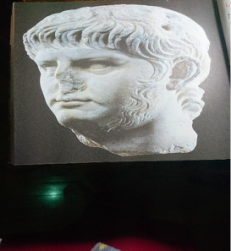

Lucius Domitius Ahenobarbus, vulgo Nero, imperador de Roma

Prezados leitores, no artigo mencionado acima, Michael Hudson lembra o dia 15 de setembro de 2008, quando houve a falência do Banco Lehman Brothers no Estados Unidos, que desencadeou uma crise financeira. A solução encontrada pelo então Presidente Barack Obama, aconselhado pelo Secretário do Tesouro Tim Geithner, pelo Banco Central Americano e pelo Departamento de Justiça, foi um pacote de ajuda de 4,3 trilhões de dólares dado às instituições financeiras americanas, que lhes garantiu liquidez e disponibilidade de caixa para continuar emprestando. Não houve cancelamento de dívidas, não houve redução de juros ao consumidor e os bancos não tiveram que baixar as hipotecas tóxicas como prejuízo. Ao contrário, pelo fato de o juro cobrado pelo FED americano ser irrisório, 0,1%, isso lhes permitiu obter margens extraordinárias de lucro: 5-6% sobre hipotecas, 9% sobre empréstimos a estudantes; 11-29% no rotativo do cartão de crédito.

Essa abundância de dinheiro fácil disponível aos bancos não permitiu aos humildes devedores nenhum refresco: ou tiveram a casa confiscada por falta de pagamento do financiamento imobiliário, ou tomaram emprestado mais dinheiro para pagar os juros do empréstimo, seja ele qual fosse, para comprar um automóvel, para fazer compras de gêneros de primeira necessidade com o cartão, para financiar os estudos universitários na esperança de encontrar um emprego com melhor remuneração. Tanto é assim que em dezembro de 2017, de acordo com o Bureau of Economic Analysis, a taxa de poupança no Estados Unidos caiu ao nível mais baixo desde 2005, 2,4%, o que mostra que os americanos mal e mal estão tendo dinheiro para pagar suas contas, não sobrando nada.

Se o programa de socorro aos bancos, chamado de Quantitative Easing permitiu ao trabalhador médio ir rolando as dívidas, às empresas permitiu dar grandes retornos aos seus acionistas pelas operações que geram receita financeira como aquisições e fusões, investimentos no mercado imobiliário pela oferta das casas que foram tomadas daqueles que não conseguiram pagar o financiamento e buybacks (já mencionadas em meu humilde artigo da semana passada). O foco no valor proporcionado ao acionista é ainda maior porque como os dirigentes das empresas recebem remuneração em ações, ao aumentar o valor de mercado delas na bolsa de valores eles aumentam seu próprio salário. A função social da empresa de geradora de empregos, que por sua vez viabiliza o consumo dos trabalhadores, fica prejudicada. Como é mais fácil e mais lucrativo obter receita de acrobacias financeiras do que investir na produção, os ganhos da venda de produtos e serviços ficam em segundo plano.

Assim explica Michael Hudson o capitalismo financeiro que hoje predomina nos Estados Unidos e que ele considera vai levar à volta da escravidão no Ocidente, no sentido de que os trabalhadores ficarão sem emprego, sem renda e endividados, sujeitos aos caprichos da elite que ganha dinheiro cobrando juro, investindo na bolsa de valores, especulando no mercado imobiliário. O show provavelmente continuará enquanto o FED puder imprimir dólares à vontade, mas causará grandes estragos nas condições de vida dos “deploráveis”. A razão de ele mencionar o Ocidente como um todo é que dinheiro fácil foi colocado à disposição pelo Banco Central Europeu também aos países da zona do euro, que provocou, entre outros, a bolha imobiliária na Espanha e a dêbacle na Grécia.

A razão deste meu longo introito é que nós no Brasil enfrentamos problemas semelhantes. Não tivemos quebradeira no setor financeiro em 2008 e nem colocamos à disposição dos bancos uma liquidez extraordinária, mesmo porque não conseguiríamos fazê-lo. Afinal, nosso pobre real não tem a U.S. Navy para fazê-lo singrar todos os cantos do globo, precisamos oferecer juros nas alturas para os investidores comprarem nossa moeda e financiarem nosso déficit em conta corrente. De um certo ponto de vista, isso faz a situação aqui no lado de baixo do Equador infinitamente dramática, porque estamos há décadas submetidos a juros escorchantes. A predominância do capitalismo financeiro é novidade nos Estados Unidos, tendo sido construída ao longo dos últimos 30 anos, começando com a assinatura do NAFTA no governo de Bill Clinton em 1994 e a terceirização da produção industrial pelas empresas globais americanas, passando pela revogação da lei Glass-Steagall em 1999, que desde 1932 havia impedido os bancos americanos de misturas suas atividades comerciais com suas atividades de investimento, o que evitava o uso do dinheiro dos pequenos poupadores para investir em instrumentos de risco. Já entre nós, nossa necessidade de recorrer a empréstimos bancários para tocar a vida vem desde a década de 80, quando fomos ao FMI para cobrir nossos rombos nas contas externas.

Para além da situação fiscal do Estado brasileiro, que gasta mais do que arrecada e precisa pedir dinheiro aqui e alhures, quem há de negar que os bancos são onipresentes na nossa vida cotidiana de cidadãos? Quer comprar um imóvel? Se não tem nota sobre nota, precisará de um financiamento bancário, mesmo que você seja um afortunado que tenha acumulado uma bolada no FGTS: o artigo 20 da lei 8.036 de 1990 só permite o uso do saldo acumulado de maneira vinculada a algum empréstimo. Quer poupar para a aposentadoria? Escolha um PGBL ou VGBL, pague a taxa de administração cobrada pelo banco e não tenha expectativas exageradas: não há garantia de benefício definido, mesmo porque os investimentos feitos pelos gestores sempre apresentam algum risco, já que são feitos no mercado financeiro. O quadro pintado pela pesquisa da CNC mostra que assim como as três instâncias político-administrativas, a União, os Estados e Municípios, as famílias brasileiras vivem à base do rolo.

Considerando esse nosso grande calcanhar de Aquiles, eu vi com bons olhos a ideia do candidato à presidência Ciro Gomes de um programa para ajudar os brasileiros endividados a limpar o nome no Serasa e no SPC. Pode ser que a proposta ainda não tenha sido suficientemente detalhada para soar como viável, mas é algo relevante para a vida da grande maioria de nossa população. Essa novidade em si é louvável, em uma campanha em que a tônica tem sido perguntar aos eleitores, subliminar ou diretamente, se são a favor ou contra o kit gay, se acham o Lula, o Bolsonaro, o Hugo Chavez e o Sérgio Moro monstros ou mártires, ou se acham que os filhos de mães arrimos de família são delinquentes ou coitados.

Prezados leitores, pelo andar da carruagem política as questões principais, e entre elas eu incluo nossa excessiva dependência do capital financeiro, passarão ao largo dos debates até 7 de outubro. Para não esquecer do império romano, Nunzio Geostozzi informa-nos que Nero, o imperador que NÃO colocou fogo na Cidade Eterna, mas foi um símbolo de decadência pelos seus gastos excessivos na Construção da sua joia arquitetônica, a Domus Aurea, hoje quase totalmente soterrada e desaparecida, desvalorizou a moeda reduzindo a porcentagem de ouro no aureus e no denarius.